アパート経営(不動産投資)の会計ソフトは最初が肝心!毎年サクサク決算できるのは?

不動産投資(アパート経営)を始めて青色申告することにしたけれど、会計ソフトは最初に何を選んだらいいのか。

やよいの青色申告という会計ソフトを使ったことで、毎年たった3日間で夫婦二人分の確定申告を終わらせているノウハウをお伝えしちゃいます。

なお私は、簿記3級を取得したことから仕訳(お金の流れを会計ルールに則り記載。会計ソフトに入力すること)にハマり、アパート経営始めてから10年近く、毎年自分で確定申告を行っています。

同じく賃貸経営をする夫の確定申告も手伝っています(というよりほとんど私)。

不動産からの収入の確定申告の種類、簡単に帳簿を付ける方法とアパート経営にピッタリの会計ソフト。今後のために絶対に知っておかないと損する税務のことをまとめてみました。

注)税務上の詳細については、税理士さん会計士さんなど税の専門家に相談してくださいね。

はじめに|家賃収入は確定申告が必須なの?青色申告を行うことによる最大のメリットは?

アパート経営を始めて間もなく、家賃収入もほとんどないんだけど。そもそも確定申告は必要なのか?という疑問が出てきます。

結論から言えば、不動産所得が毎年20万円以内なら確定申告は不要です。不動産所得は「年間家賃収入ー経費(後述)」のことです。

例えば、年間家賃収入60万円で経費が40万円以上かかるなら確定申告は必要ないのですね。経営が成り立つがどうか微妙なたとえですが…

ただ実際のところ不動産所得がどうであれ、青色申告をして青色申告決算書を税務署に提出することで、税金が安くなります。

結果的に、手元に残るお金が大きく変わります。アパート経営を始めたのなら長い目で見て、青色申告を毎年行う方が賢い選択です。そのためみんな、眠い目をこすってでも、青色申告をするのです。

その最大の優遇が…青色申告控除。毎年10万円または65万円分税金が安くなるのです!

年間家賃収入ー経費ー青色申告控除(10万or65万:後述)=不動産所得

と、不動産所得を計算。他の所得(給与所得など)と合算して税金を算出し直します。最終的に支払う所得税を計算するためのシートが確定申告書になります。

給与所得だけの場合、節税できるのは生命保険料控除や医療費控除、寄附金控除あたりだけですよね。

一方で、不動産所得を算出する過程で、賃貸事業で必要不可欠な支出は適宜「経費」として計算できます。

不動産所得の経費の代表例はこちら。けっこう大きな金額になります。

- 管理会社に支払う管理費(家賃の5~10%が相場)

- アパート共用部分の日常清掃費用

- アパート共用部分と募集中の空室部屋の水道光熱費

- ローンがある場合は借入金(元金は対象外)

- 入居者さんを決めてくれた不動産会社への仲介手数料(やAD)

- 自宅兼事務所の家賃や水道光熱費(諸条件アリ)

- 減価償却費(建物や設備を毎年一定割合で経費に変える会計処理)

最後の減価償却費が分かりにくいのですが、実際はアパートや賃貸物件の建物情報を会計ソフトに入力すれば、勝手に経費として処理してくれます。こういう税務上の処理があるんだなーくらいに思ってもらえればよいです。

この減価償却費が実のところ大きな節税効果があります。今のところ、アパート経営の節税の味方と思ってもらえればいいですね。

家賃収入や、経費を会計ソフトを使って決算書を作ります。こういう一手間かけて申告している人に優遇として、青色申告控除というおまけまでくれちゃうんです。

つまり、現在の家賃収入がどうであれ。いつ何時いいアパートを買って、確定申告必須な基準を超えるかは誰にも分かりません。

それにアパート経営をしている人なら、不動産所得が20万円未満というのは考えにくい。早いうちに青色申告を取り組んだ方がいいでしょう。

青色申告控除とは?青色と白色の違いは?

青色申告控除とは、青色申告しますよーと税務署に予め届けた人限定で、不動産所得から10万または65万を控除(差し引く)することで、節税する方法です。

青色申告の条件に帳簿を付けていることが条件ですが、帳簿付までしっかりしている以上は税務上有利にしましょうよ、ってのが、青色申告控除です。

青色申告の種類は三種類です。

- 白色申告

- 青色申告(10万円控除:損益計算書必須)

- 青色申告(65万円控除:損益計算書+貸借対照表必須)

昔は白色申告はかなり簡単だったのですが、今は青色申告と大差がなく

みんな青色申告をしているのが現状です。

青色申告は届け出を出し、その年度からは会計ソフトで随時家賃収入や経理を入力していきます。最終的には集計により作成できる青色申告決算書を添付して確定申告をします。

青色申告も2種類ありましたね。10万円控除と65万円控除。

65万円控除の場合、賃貸事業経営者と認められる基準に到達する必要があり、目安としては5棟10室基準と言われています。

つまり、5棟または10室を超えたら。税理士さんに頼んででも65万円控除しておけば当然税務費用は経費となり、さらに節税ができるのですね。

10万円控除の時点でも、損益計算書を作れる位の会計処理は必須です。

税務的な処理を一切お任せしたい人はけっこう多く、家賃収入が入った時点で税理士さんに頼む人もよくいます。特にサラリーマン大家さんなど多忙を極める人は、会計ソフトでの入力はけっこう大変です。

簿記の資格を持っていたりして、会計処理の概念が分かる人は、会計ソフトを買って日々の仕訳を行い一連の流れを理解しておくと、費用面では有利でしょう。

青色申告決算書から確定申告書はどう作るの?3日かからず毎年処理している作業内容を公開します

ざっくりとこんな流れで、確定申告書と青色申告決算書を作成します。

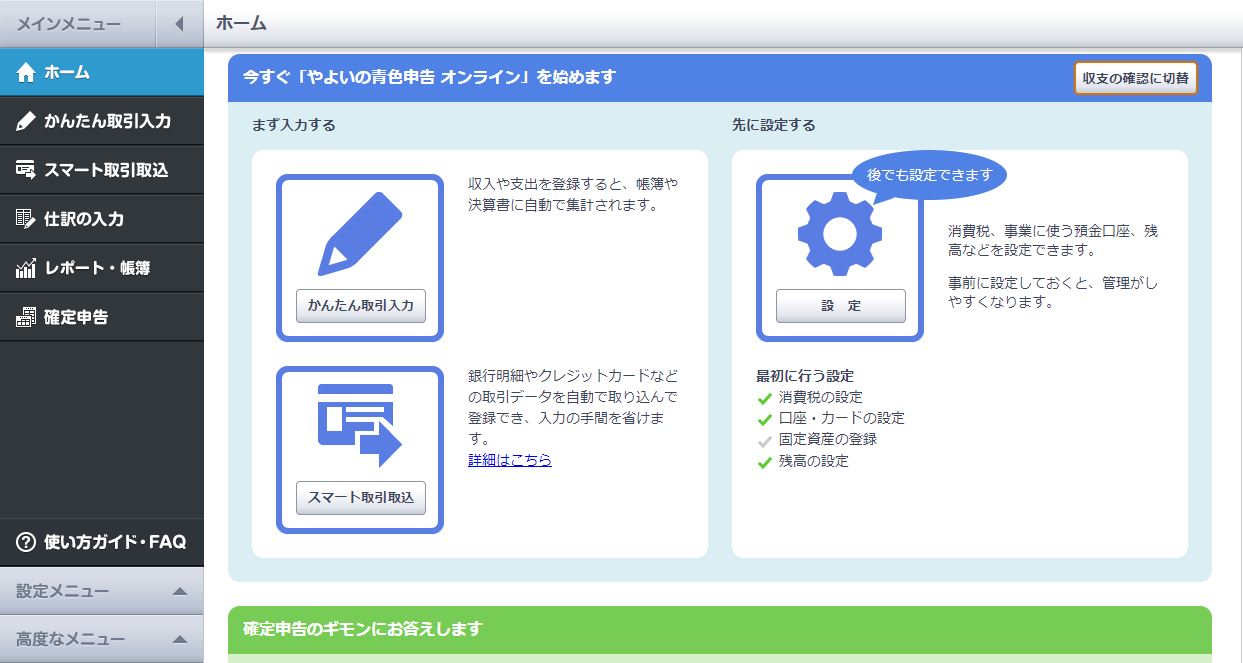

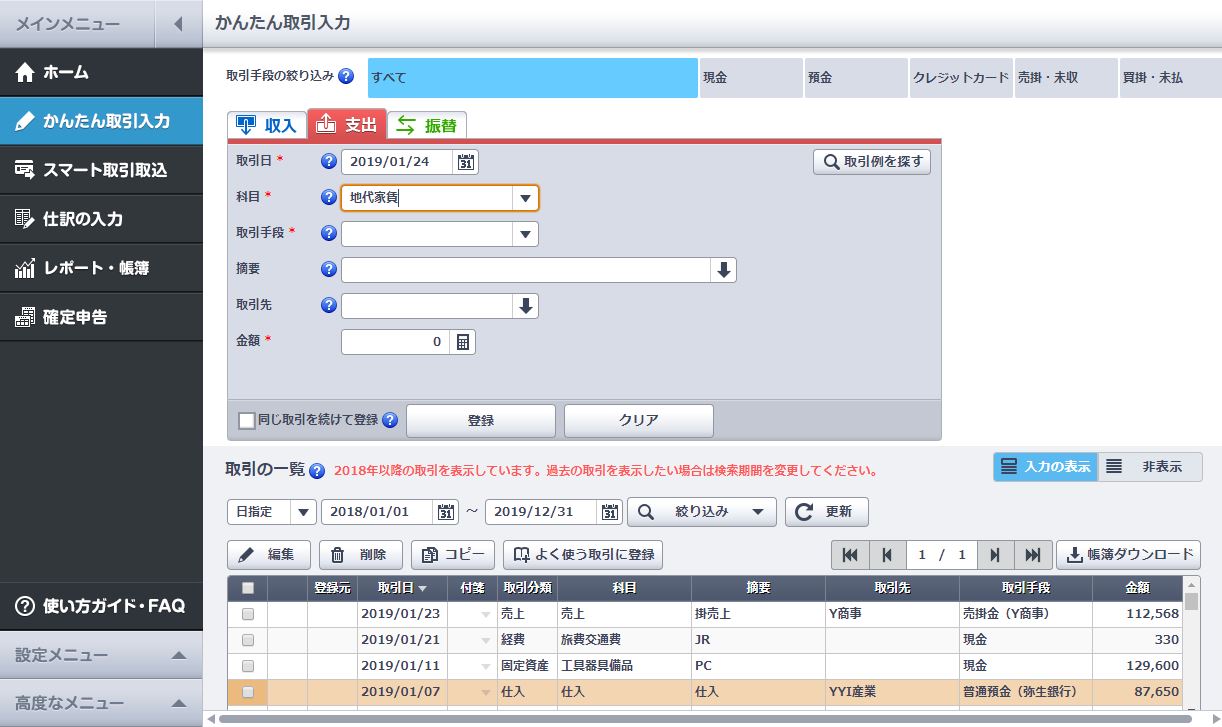

- 会計ソフトを開き、家賃収入を入力(仕訳)

- 経費となる出費や借入金の入力(仕訳)

- 減価償却費の明細を入力

- 家事按分の入力(状況により自宅家賃、電気代等も一部経費に)

- 青色申告決算書の作成(損益計算書、貸借対照表※65万控除の場合)

- 青色申告決算書を元に確定申告書の作成

- 根拠となる書類のファイリング ※7年間保管義務アリ

1~2が作業の肝(基本)となる部分なので、ざっくり説明しますね。

青色申告決算の会計ソフトの振替伝票で入力していきます。

例えば家賃収入が20万円入金、管理会社への管理委託費が5%(1万円)引かれて

19万円が口座に入金されたとします。

この場合、会計ソフトの振替伝票に以下のように入力します。

| 借り方 | 貸し方 |

| 管理委託費(経費) 10,000円 | 家賃(売上) 200,000円 |

| 預金口座(資産) 190,000円 |

細かく見ていくと、20万円の売上があって、1万円の費用がかかった。

資産である預金口座が19万円増えたって意味なんです。

よく使う取引は予め辞書登録に入っているので、実際のところは細かく覚える必要はありません。

預金や現金の出入りで簡単なものは、預金出納帳(預金口座の出入りを記録)と現金出納帳(お小遣い帳のようなもの)を入力。これだけで青色申告決算書の8割は完成します。

借り方?貸し方?と思われた方はもちろん。自分で青色申告する場合は、分かりやすく書かれた本をまず1冊買ってみて、マニュアル代わりに読みましょう。1冊は必須!

アパート会計ソフトはやよいの青色申告で決まりな理由

青色申告ソフトはいくつかありますが、私は一番有名でスタンダードなやよいの青色申告を使い続けています。操作性的にもかなり分かりやすいです。

やよいの青色申告を選んだきっかけは、周囲に使っている人が多かったからです。青色申告ソフトの超老舗な感じで、青色申告会(自分で確定申告を行う人を支援する団体)でも標準ソフトに備えられているところも多いです。

実際に使い始めてみると、入力方法のガイドがしっかりしていたり、簿記が分からない人にも配慮されているので、サクサクと進みます。

仕訳辞書という、仕訳方法を登録した辞書的な種類も多いので、一度登録しておけば次月、次の年…と繰り返し使うことができます。

自動取込という機能があって、家賃が入ったり経費を払う口座をできる限り統一。口座の出入りデータを取り込めば、めちゃくちゃ早く終わります。

一見難しそうですけど、青色申告本一冊とソフトを用意して、早めに慣れておくと毎年の会計処理や確定申告準備がとても楽になりますよ。

自分で確定申告の費用としては、書籍1冊、やよいの青色申告で年間1万円かからない程度です(書籍は次年度から不要)。もちろん全て経費で処理できます。

やよいの青色申告 オンライン

いやいや、自分は絶対にムリ!と思ってしまった人へ。サポートしてくれる家族やスタッフもいない場合、もしかしたら専門家にまかせてしまった方が良いかもしれません。

以下の記事は、アパート経営をさらに大きくしたい人が知っておくべき会計処理についての記事ですが、あなたにもお役に立てる情報かもしれません。